Immeubles de rendement dans un environnement de marché perturbé

15 décembre 2022

Les marchés de capitaux subissent actuellement d’importantes turbulences, l’inflation est élevée et les taux d’intérêt remontent. Les prix des immeubles de rendement en Suisse n’ont toutefois pas ou peu fluctué. Comment explique-t-on cela ?

Une série d’articles de blog se propose d’examiner de plus près l’impact de l’économie réelle, de l’offre et de la demande ainsi que de l’inflation et des taux d’intérêt sur les prix de l’immobilier dans le contexte de marché actuel. Dans le présent article, nous nous concentrons sur l’interaction entre l’inflation, les taux d’intérêt et les prix de l’immobilier.

Les rendements des obligations d’État reflètent les prévisions de l’inflation

D’un point de vue économique, il est clair qu’une hausse de l’inflation entraîne une hausse des taux d’intérêt, et que la hausse des taux d’intérêt augmente les attentes de rendement des investisseurs immobiliers. Depuis le milieu de l’année 2022, la Banque nationale suisse (BNS) a augmenté les taux directeurs de 1,25 point de pourcentage au total pour atteindre un niveau actuel de +0,5%, afin de lutter contre la hausse de l’inflation. Les rendements des obligations de la Confédération, qui permettent de déterminer les attentes des investisseurs en matière d’inflation pendant leur durée respective, avaient toutefois déjà nettement augmenté avant la hausse des taux.

Rendements des obligations d’État et rendements immobiliers: une étroite corrélation

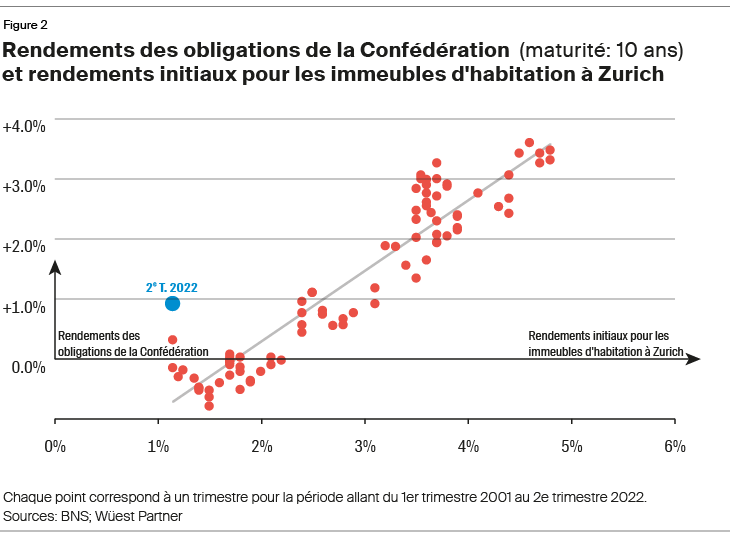

La figure 2 compare les rendements des obligations de la Confédération à 10 ans (axe vertical) avec les rendements d’immeubles multifamiliaux à Zurich (axe horizontal). D’un point de vue historique, ces deux paramètres ont une relation stable entre eux, ce qui est étayé par la corrélation élevée de 94%. La situation actuelle, représentée par le point bleu sur la figure 2, constitue donc clairement une exception .

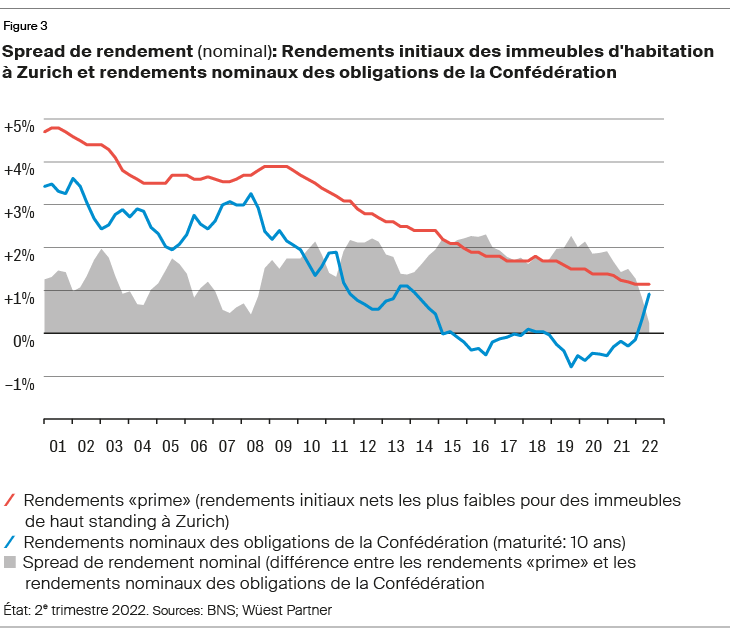

Alors que les rendements nominaux des obligations de la Confédération ont fortement augmenté au cours de l’année, ceux des immeubles de rendement suisses n’ont pratiquement pas bougé en 2022. Par conséquent, les deux valeurs n’ont pas été aussi proches depuis longtemps, de sorte que la prime de risque des placements dans l’immobilier par rapport aux obligations de la Confédération a pratiquement disparu (cf. figure 3).

Écart de rendement nominal et réel

La différence entre les rendements des obligations de la Confédération et les rendements initiaux des immeubles de rendement est définie comme le spread. Même si les taux d’intérêt n’ont cessé de baisser depuis la crise financière de 2007/2008, le spread entre les obligations de la Confédération et les rendements initiaux des immeubles d’habitation à Zurich a toujours évolué autour de la barre des 2%. Cette stabilité s’explique notamment par le fait que les rendements initiaux réagissent assez peu aux changements macroéconomiques. En outre, l’impact sur les rendements initiaux dépend de la durée et de l’intensité des fluctuations des taux d’intérêt. Au cours de ce millénaire, les hausses de taux d’intérêt ont toujours été temporaires. Par conséquent, l’attrait des obligations en tant qu’alternative de placement avait déjà baissé avant même que l’ensemble du secteur immobilier ne se soit adapté à la hausse des taux. Actuellement, le spread de rendement nominal est toutefois pratiquement nul, comme le montre la figure 3.

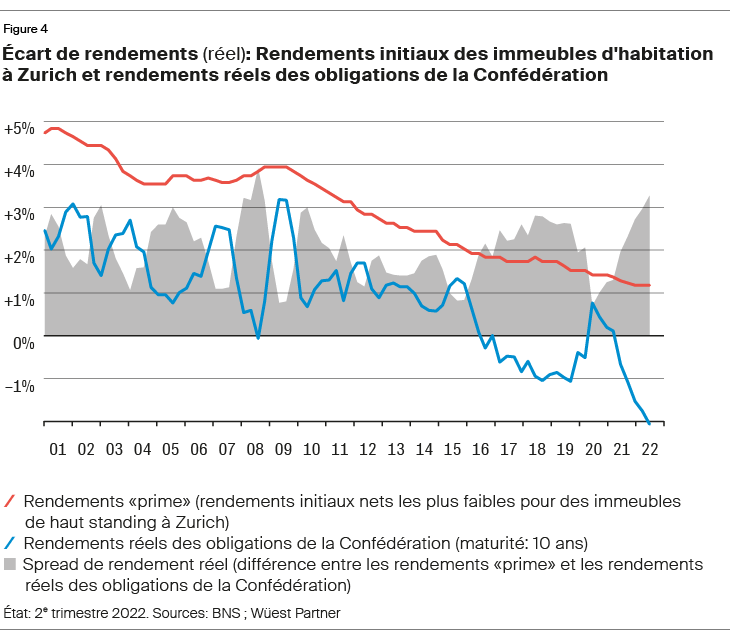

Si l’on tient compte de l’inflation dans les rendements obligataires, il apparaît que l’écart de rendement est actuellement particulièrement important. L’écart entre les rendements des obligations de la Confédération après déduction de l’inflation anticipée et les rendements initiaux des immeubles d’habitation à Zurich est actuellement de plus de 3 points de pourcentage, ce qui est relativement élevé en comparaison historique (illustration 4). La question se pose donc: comment vont à présent s’orienter les rendements immobiliers?

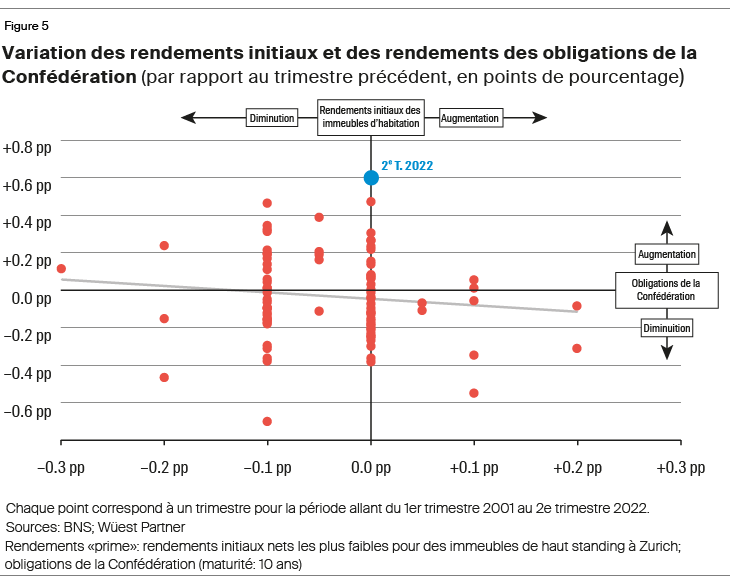

La figure 5 offre un regard sur les dynamiques passées et montre la variation trimestrielle des rendements des obligations de la Confédération et des rendements initiaux des immeubles d’habitation à Zurich pour chaque trimestre depuis 2001. Au 2e trimestre 2022 (point bleu), les rendements des obligations de la Confédération ont augmenté de près de 0,6 point de pourcentage par rapport au trimestre précédent, alors que les rendements initiaux nets n’ont pas changé. Dans la figure 5, la corrélation est de -0,11, ce qui est nettement plus faible que la corrélation de 0.94 trouvée dans la figure 2 avec des données statiques. Cela illustre le fait que les attentes en matière de rendements immobiliers se forment sur le marché des transactions et ne peuvent être déduites automatiquement de l’évolution des taux d’intérêt. Il est donc important de prendre en considération de manière globale le marché des investissements et le marché des utilisateurs et de les inclure dans les analyses, le seul suivi des taux d’intérêt ne suffit pas.

Perspectives

L’évolution des rendements des immeubles dépend fortement de l’évolution de l’inflation et des taux d’intérêt. Si les rendements réels des obligations de la Confédération augmentent également, les rendements immobiliers suivront probablement (toutes choses égales par ailleurs). Toutefois, tant que l’inflation restera élevée, les rendements réels des obligations resteront faibles. Ce qui freine à son tour la hausse des rendements attendus en matière d’investissements immobiliers. Dans ce contexte, il convient de mentionner la protection (partielle) de l’immobilier face à l’inflation, dont sont dépourvues les obligations à taux fixe comme les obligations de la Confédération. Tant l’inflation que la hausse du taux d’intérêt de référence peuvent en revanche être partiellement répercutées sur les loyers des immeubles d’habitation.

En octobre 2022, l’inflation a reculé de 0,5 point de pourcentage par rapport au pic du mois d’août, pour s’établir à 3,0%. Elle reste cependant toujours nettement au-dessus de la bande cible de la BNS (entre 0 et 2%). De nombreux signaux indiquent un abandon définitif des taux d’intérêt négatifs et une politique monétaire encore plus restrictive. Avec des taux d’intérêt plus élevés, l’orientation des rendements initiaux des biens immobiliers est claire: elle s’engage à la hausse. Toutefois, le contexte économique et l’interaction entre l’offre et la demande jouent également un rôle important dans les prix de l’immobilier.