Investimenti immobiliari in un mercato turbolento

15. Dicembre 2022

I movimenti sul mercato dei capitali sono attualmente molto forti, l’inflazione è elevata e si è verificata una svolta per quanto riguarda i tassi di interesse. Ciononostante, in Svizzera, i prezzi relativi agli investimenti immobiliari non si sono praticamente spostati dai massimi raggiunti finora. Com’è possibile?

Sul nostro blog approfondiremo con una serie di post l’impatto sull’economia reale, sulla domanda, sull’offerta, sull’inflazione e sui tassi d’interesse relativi ai prezzi degli immobili nell’attuale contesto di mercato. In questo post, in particolare, tratteremo l’interazione tra inflazione, tassi di interesse e prezzi degli immobili.

I rendimenti dei titoli di Stato riflettono le aspettative di inflazione

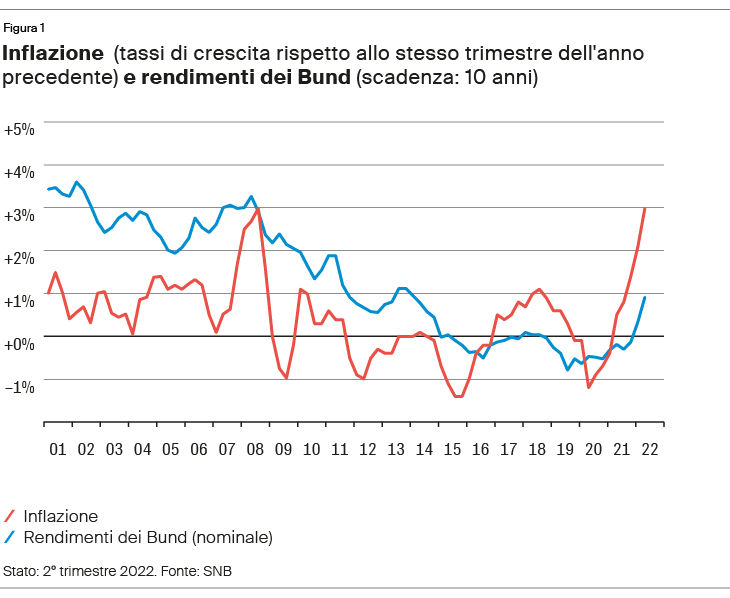

Da un punto di vista economico, è chiaro che un aumento dell’inflazione porta a un aumento dei tassi di interesse, e l’aumento dei tassi di interesse a sua volta amplia le aspettative di rendimento degli investitori.Dalla metà del 2022, la Banca nazionale svizzera (BNS) ha aumentato i tassi di interesse di riferimento per un totale di 1,25 punti percentuali, fino all’attuale +0,5%, con l’obiettivo di contrastare l’aumento dell’inflazione. Tuttavia, i rendimenti dei Bund erano già saliti significativamente prima del rialzo dei tassi di riferimento e le aspettative di inflazione degli investitori durante le rispettive scadenze sono deducibili dai rendimenti dei Bund.

Rendimenti dei titoli di Stato e degli immobili: stretta correlazione

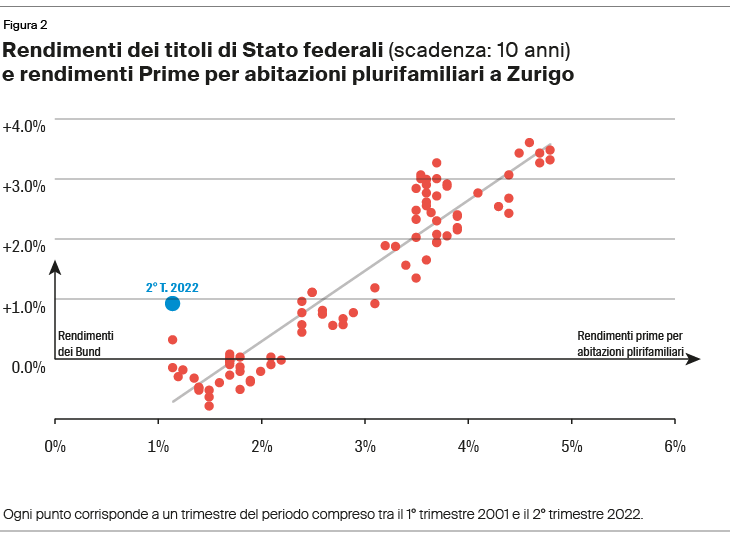

Il grafico 2 mette a confronto i rendimenti dei titoli di Stato a 10 anni (asse verticale) con i rendimenti Prime delle abitazioni plurifamiliari (asse orizzontale). Storicamente, questi due parametri hanno una relazione stabile tra loro, come dimostra il valore pari al 94%. La situazione attuale, rappresentata dal punto blu nella Figura 2, è quindi un chiaro outlier.

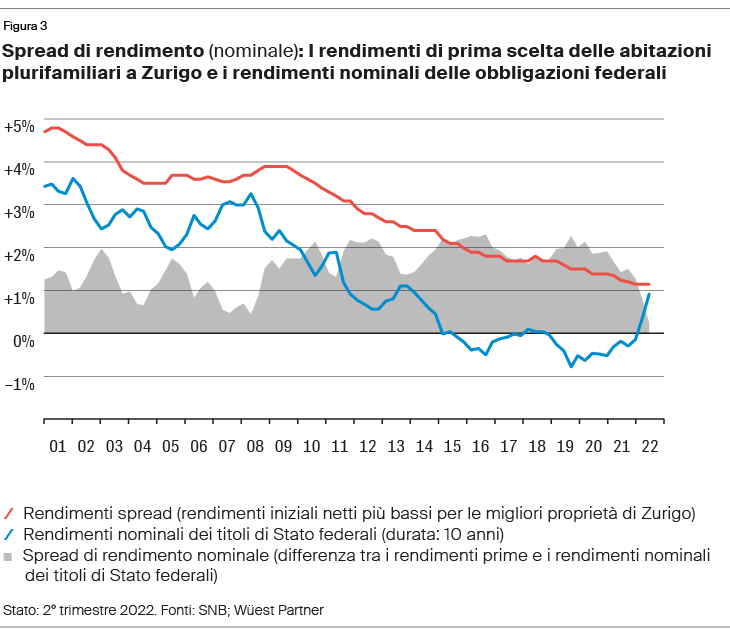

Mentre i rendimenti nominali dei titoli di Stato federali sono aumentati bruscamente nel giro di un anno, i rendimenti iniziali derivanti dagli investimenti sul patrimonio immobiliare svizzero non si sono praticamente mossi nell’arco del 2022. Di conseguenza, le due cifre chiave sono più vicine tra loro rispetto al passato, tanto che il premio di rischio per gli investimenti in immobili rispetto alle obbligazioni della Confederazione è praticamente scomparso (cfr. Figura 3).

Spread di rendimento nominale e reale

La differenza tra i rendimenti dei titoli di Stato e quelli iniziali relativi agli investimenti immobiliari è definita spread. Anche se i tassi di interesse sono scesi continuamente dalla crisi finanziaria del 2007/08, a Zurigo, il differenziale di rendimento tra le obbligazioni federali e i rendimenti primari dei condomini si è sempre aggirato intorno al 2%. Questa stabilità è in parte dovuta al fatto che i rendimenti iniziali reagiscono in modo relativamente lento ai cambiamenti di tipo macroeconomico. Inoltre, l’impatto sui rendimenti iniziali dipende dalla durata e dall’intensità delle variazioni dei tassi di interesse. In questo millennio, gli aumenti dei tassi di interesse sono stati di natura temporanea. Di conseguenza, l’attrattiva delle obbligazioni come alternativa di investimento si era già ridotta prima dell’adeguamento dell’intero settore immobiliare all’aumento dei tassi di interesse. Attualmente, tuttavia, il differenziale di rendimento nominale è praticamente pari a zero, come mostra la Figura 3.

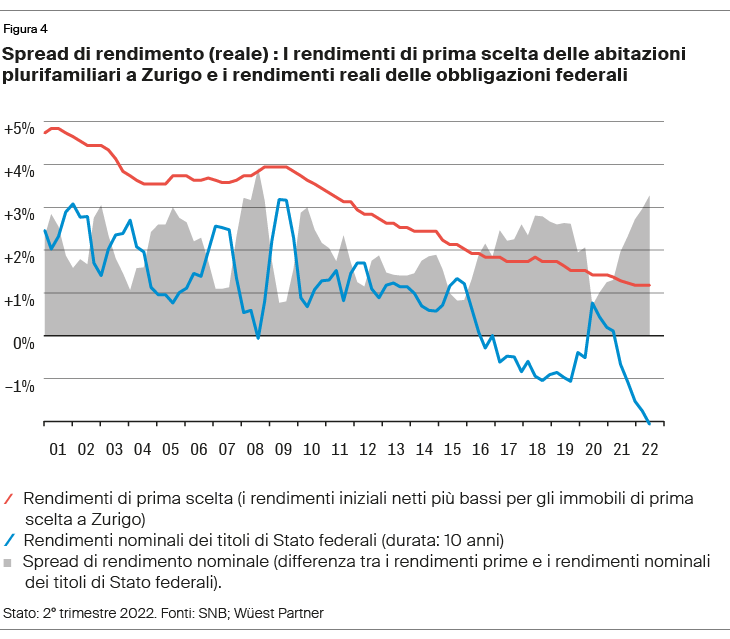

Tuttavia, se si tiene conto dell’inflazione nei rendimenti obbligazionari, risulta evidente che il differenziale di rendimento è attualmente particolarmente ampio: il differenziale tra i rendimenti delle obbligazioni della Confederazione, al netto delle aspettative di inflazione, e i rendimenti primari dei condomini a Zurigo è attualmente superiore a 3 punti percentuali, un valore relativamente elevato in un confronto storico (Figura 4). Sorge quindi spontanea la domanda: dove si spingono ora i rendimenti immobiliari?

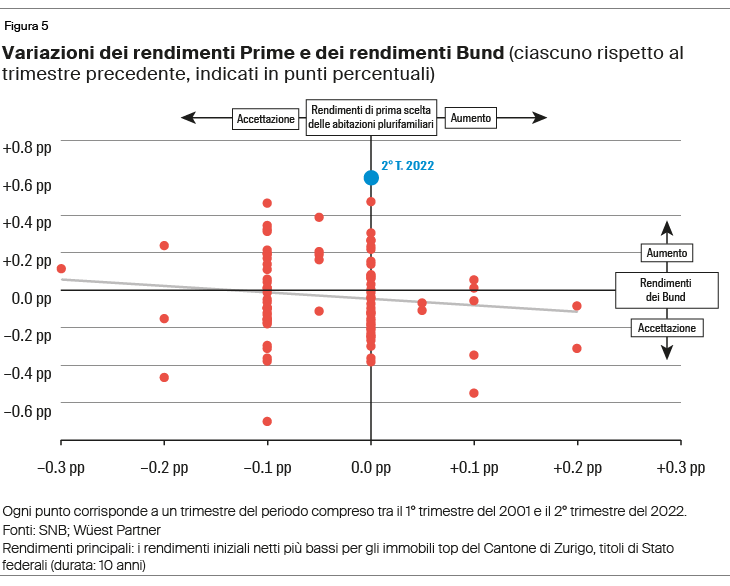

La figura 5 analizza le dinamiche passate e mostra la variazione trimestrale dei rendimenti dei Bund e dei rendimenti iniziali degli immobili multifamiliari presenti a Zurigo, riportando i dati per ogni singolo trimestre a partire dal 2001. Nel secondo trimestre del 2022 (punto blu), i rendimenti dei Bund sono aumentati di quasi 0,6 punti percentuali rispetto al trimestre precedente, mentre i rendimenti iniziali netti non hanno subito variazioni. Nella Figura 5, la correlazione di -0,11 è significativamente minore rispetto alla Figura 2, dove la correlazione di 0,94 si riferiva a dati statici. Ciò dimostra che le aspettative di rendimento degli investimenti immobiliari si formano nel mercato delle transazioni e non possono essere ricavate in modo puramente meccanico, separandole dall’andamento dei tassi di interesse. È quindi importante dare un’occhiata completa ai mercati degli investimenti e degli utenti, rendendoli partecipi delle analisi: non basta limitarsi all’osservazione dei tassi di interesse.

Prospettiva

L’andamento dei rendimenti degli investimenti immobiliari dipende fortemente dall’andamento dell’inflazione e dei tassi di interesse. Se anche i rendimenti reali delle obbligazioni federali dovessero aumentare, i rendimenti immobiliari probabilmente ne seguirebbero l’esempio (rimanendo invariate tutte le altre variabili). Finché l’inflazione si manterrà elevata, tuttavia, il tasso di interesse reale sulle obbligazioni sarà basso Questo a sua volta riduce l’aumento delle aspettative legate al rendimento derivante dagli investimenti immobiliari. In questo contesto, va menzionata la (parziale) protezione dall’inflazione degli immobili, assente nel caso delle obbligazioni a tasso fisso come i Bund. L’inflazione e l’aumento del tasso d’interesse di riferimento possono essere in parte trasferiti nel caso di immobili residenziali.

Nell’ottobre del 2022 l’inflazione, rispetto al picco del mese di agosto, è scesa di 0,5 punti percentuali raggiungendo il 3,0%, pur mantenendosi al di sopra dell’intervallo obiettivo dello 0-2%. Attualmente, ci sono molti segnali di un allontanamento definitivo dai tassi di interesse negativi e di una politica monetaria ancora più restrittiva. Con tassi di interesse più elevati, la direzione dei rendimenti iniziali degli immobili è predeterminata e tende all’aumento. Tuttavia, anche il contesto economico e l’interazione tra domanda e offerta svolgono un ruolo importante nella formazione dei prezzi degli immobili.