Prezzi degli immobili da investimento in un contesto di aumento dei tassi d’interesse indotto dall’inflazione

31. Marzo 2023

L’incertezza sul mercato degli investimenti immobiliari è attualmente elevata: quale sarà l’impatto negativo causato dagli aumenti dei tassi di interesse nel 2023? Quanto, invece, l’immigrazione e la robustezza dell’economia potranno influire in termini positivi sul mercato immobiliare? E quali sono gli sviluppi prevedibili per i prezzi degli immobili da investimento? Nel novembre del 2022, nel nostro primo post su questo blog, trattando dell’attuale contesto di mercato sugli investimenti immobiliari, abbiamo già discusso di quanto siano strettamente legati all’andamento dei tassi di interesse e di come, gli stessi rivestano un ruolo di grande importanza (vedi Investimenti immobiliari in un mercato turbolento).

In quell’occasione abbiamo anche sottolineato che, oltre all’effetto dei tassi d’interesse, anche il contesto economico e il mercato degli utenti hanno grande importanza nella valutazione dell’andamento dei prezzi degli immobili. Ed è proprio su questi effetti delle varie determinanti dei prezzi che, in seguito, esamineremo e analizzeremo gli effetti di uno scenario tipico in caso di aumento dell’inflazione e di ulteriori aumenti dei tassi di interesse sui prezzi degli immobili da investimento. Per far luce sulla relazione fondamentale tra tassi d’interesse, contesto economico e altri fattori d’influenza, guardiamo al passato e cerchiamo di trarre spunti per la situazione odierna dai modelli delle serie storiche. Se sono disponibili serie storiche di lungo periodo, è possibile analizzare le interrelazioni di specifici fattori di influenza per creare scenari basati sugli stessi.

Diverse influenze ambientali

I tassi di interesse hanno un impatto sui prezzi e sui rendimenti degli immobili, in particolare attraverso i seguenti tre meccanismi: in primo luogo, le aspettative di rendimento aumentano quando le alternative di investimento agli immobili offrono migliori tassi di interesse. Questo perché, in linea di principio, un aumento dei tassi di interesse porta a un deflusso di denaro dal mercato dei capitali, deflusso che si traduce in un calo della domanda di immobili trainata dagli investimenti. In secondo luogo, i proprietari che hanno finanziato il loro immobile ricorrendo a un debito devono affrontare costi di interesse più elevati, e i costi di interesse più elevati sul debito portano a rendimenti attesi più elevati. In terzo luogo, in un contesto inflazionistico con salari e tassi d’interesse in aumento, di solito salgono anche gli affitti. E l’aumento dei canoni di locazione esistenti può essere realizzato attraverso l’adeguamento dei canoni di locazione in seguito all’aumento dei tassi di interesse di riferimento. Soprattutto in un contesto come quello attuale (forte domanda di abitazioni, produzione abitativa troppo bassa e calo dei tassi di sfitto), il mercato fondiario favorisce l’aumento degli affitti, dei redditi da locazione e quindi anche dei prezzi degli immobili. L’attuale contesto di mercato esemplifica come i diversi fattori di influenza possono determinare i prezzi degli immobili in modi diversi e talvolta opposti.

Modello statistico per l’analisi di correlazione

Quanto è forte la risposta dei prezzi degli immobili alle variazioni dei tassi di interesse rispetto alla risposta ad altri fattori di influenza? A questa domanda si può rispondere ricorrendo a un’analisi di cointegrazione basata sull’ipotesi dell’esistenza di un equilibrio stabile tra due o più variabili e che le deviazioni da questo equilibrio sono di natura temporanea. Su questa base, si può applicare un modello di correzione degli errori (Vector Error Correction Model), che stima le relazioni a breve e a lungo termine dei vari fattori di influenza. Come già detto, infatti, i prezzi degli immobili non dipendono solo dai tassi di interesse, ma anche da una serie di altri fattori. In questo studio abbiamo modellato i prezzi degli investimenti immobiliari in funzione dei tassi di interesse, del prodotto interno lordo (PIL), dei tassi di sfitto e dei canoni di locazione richiesti, sulla base delle serie storiche, a partire dal 1980 al 2020.

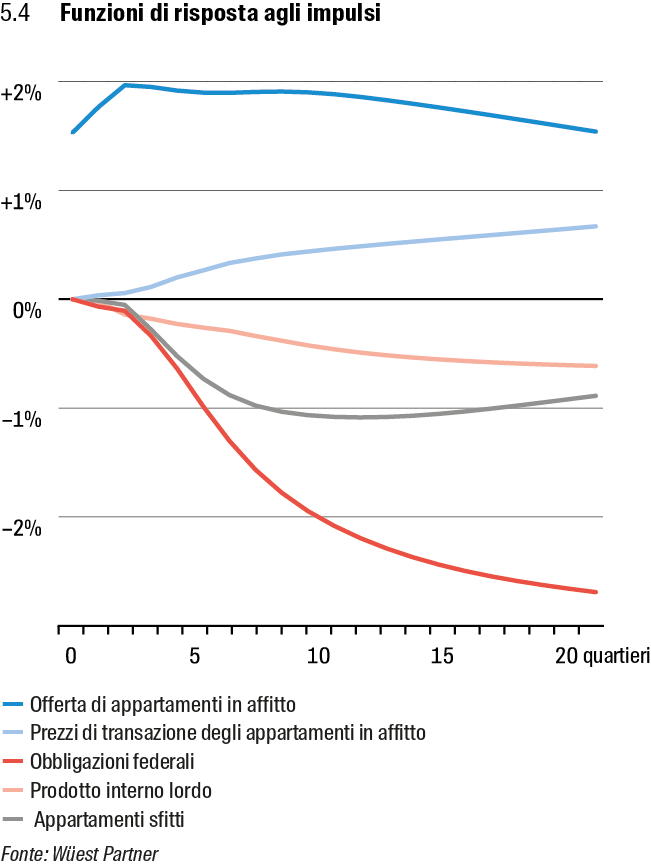

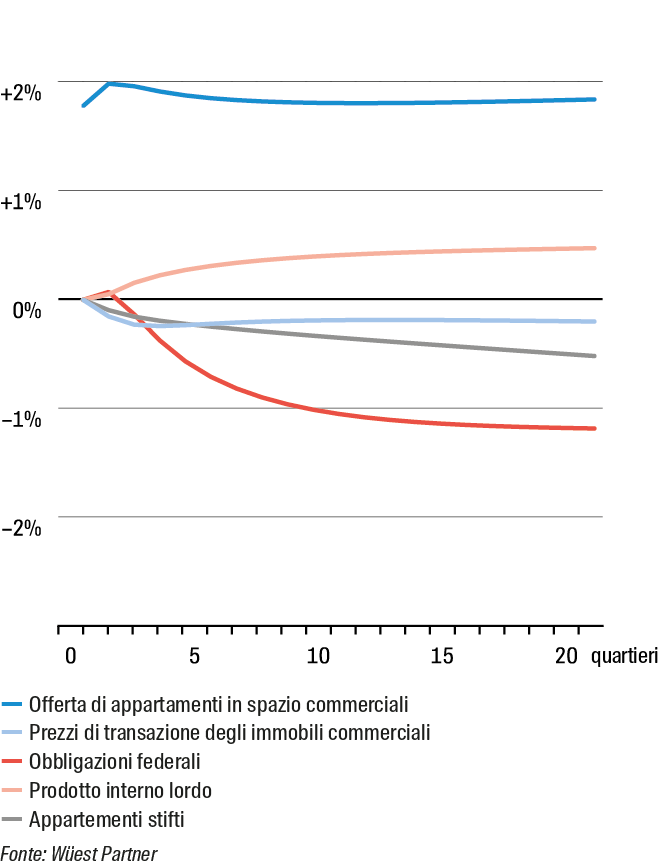

Figura 1: Funzioni di risposta agli impulsi

La Figura 1 mostra il comportamento dell’indice dei prezzi degli immobili residenziali o commerciali al variare dei fattori di influenza. I prezzi degli immobili da investimento reagiscono in modo particolarmente sensibile alle variazioni del livello dei tassi d’interesse (linea rossa) rispetto agli altri fattori d’influenza, con un effetto sui prezzi maggiore per gli immobili residenziali rispetto a quelli di tipo commerciale. È particolarmente interessante notare che le rispettive funzioni convergono solo dopo circa 5 anni. Ciò suggerisce che i prezzi degli immobili residenziali e commerciali impiegano non solo mesi ma anni per tornare all’equilibrio dopo i vari shock macroeconomici. Inoltre, si osservano ritardi di impatto per le variazioni dei tassi di sfitto, del PIL e dei canoni di locazione e anche in questo caso con una sensibilità maggiore nel segmento residenziale rispetto a quello commerciale. Nel caso di questi ultimi, le caratteristiche specifiche del segmento, come la durata fissa dei contratti o la maggiore indicizzazione dell’inflazione vista dalle locazioni commerciali, ne riducono la sensibilità.

Aumento dei tassi d’interesse e dei prezzi degli immobili d’investimento indotto dall’inflazione

La Figura 1 mostra l’effetto di un singolo fattore sul prezzo di un investimento immobiliare. In realtà, tuttavia, questo dipende sempre dalla situazione. Ad esempio, in uno scenario tipico, l’aumento dei tassi di interesse è accompagnato da un aumento dell’inflazione e quindi anche da un aumento dei canoni di offerta.

Questo scenario tipico – che chiamiamo “aumento dei tassi d’interesse indotto dall’inflazione” – è rappresentato di seguito. In questo caso, ipotizziamo un tasso di inflazione medio maggiore del 2,5% su un periodo di 5 anni e un aumento dei tassi di interesse di 250 punti base, ma in un contesto economico espansivo con tassi di crescita reali medi superiori al 2,0% (nominalmente un aumento del ,5%) e in un mercato degli utenti solido con aumenti degli affitti superiori alla media e tassi di sfitto in calo.

Tabella 1: Parametrizzazione dell’aumento dei tassi di interesse indotto dall’inflazione

| Fattore di influenza | Misurazione su 5 anni | Aumento dei tassi di interesse indotto dall’inflazione |

|---|---|---|

| Appartamenti vacanti | Variazione in punti percentuali (5 anni cumulativi) | – 0.2 PP |

| Spazio commerciale sfitto | Variazione in punti percentuali (5 anni cumulativi) | – 1.0 PP |

| PIL nominale | Tasso di crescita annualizzato | + 4.5 % |

| Inflazione | Tasso di crescita annualizzato | + 2.5 % |

| Rendimento Tasso di interesse federale (10 anni) | Variazione in punti percentuali (5 anni cumulativi) | + 2.5 PP |

| Affitti richiesti residenziale | Tasso di crescita annualizzato | + 3.0 % |

| Offerta di affitto ufficio/vendita | Tasso di crescita annualizzato | + 2.5 % |

La simulazione dello scenario “aumento dei tassi d’interesse indotto dall’inflazione” qui presentata comporta un calo dei prezzi del 15% per gli immobili residenziali e del 14% per gli immobili commerciali. Ciò corrisponde a una variazione media annua dei prezzi di meno 3,0% per gli immobili residenziali e meno 2,8% per gli immobili commerciali. La Figura 2 mostra l’effetto di questo scenario sui prezzi, in un periodo complessivo di 5 anni.

Figura 2: Effetti previsti degli scenari sui valori di mercato degli investimenti immobiliari.

Sebbene i prezzi degli immobili residenziali si riducono del 15%, secondo questo modello l'aumento degli affitti di mercato nell'arco di cinque anni porta a un rendimento netto del flusso di cassa pari a l 20%, che si traduce in un rendimento totale di poco inferiore al 5% in termini nominali (accumulato nel periodo) (prima delle misure di ristrutturazione su larga scala). Corretto per l'inflazione, il rendimento totale causa una perdita di oltre il 10%, poiché i canoni di locazione più elevati sono accompagnati anche da tassi di inflazione più alti. La Figura 3 mostra l'andamento simulato dell'effetto prezzo, del rendimento del flusso di cassa netto e del rendimento totale accumulato in 5 anni.

Figura 3: Andamento dei rendimenti totali medi nello scenario di aumento dei tassi di interesse (in un periodo di 5 anni)

Conclusione

Sino a poco tempo fa lo scenario del "rialzo dei tassi d'interesse guidato dall'inflazione" era solo teorico: ora la situazione è cambiata e non è più lontano dalla realtà. Certo, c'è ancora la speranza che l'inflazione rimanga contenuta e che i rialzi dei tassi d'interesse siano minimi. Tuttavia, se l'inflazione e, soprattutto, l'aumento dei tassi di interesse dovessero persistere, potrebbe verificarsi un'evoluzione come quella descritta. In questo caso, secondo i calcoli del modello, ci si dovrebbe aspettare un calo dei prezzi degli immobili residenziali di circa il 15%. Ciononostante, gli immobili generano in media rendimenti positivi del flusso di cassa (in termini nominali) nei cinque anni sopra considerati, grazie all'aumento degli affitti e al calo degli sfitti (ed escludendo le misure di ristrutturazione su larga scala).

Sebbene le dinamiche reali dei mercati immobiliari siano molto più complesse di quanto espresso in questa sede, dai risultati si possono trarre degli spunti interessanti. Tra questi, oltre all'entità dell'effetto prezzo atteso, vi sono i ritardi dell'effetto atteso: i prezzi degli immobili da investimento reagiscono con un notevole ritardo alle variazioni dei tassi d'interesse e del contesto e i processi di adeguamento per ripristinare gli stati di equilibrio richiedono diversi anni. Pertanto, i prezzi degli immobili da investimento dipendono in modo determinante anche dalla durata e dall'intensità degli sviluppi macroeconomici. L'effetto di un aumento dei tassi di interesse deve quindi essere sempre considerato nel contesto della situazione economica generale e delle forze di mercato. Il solido contesto economico reale e l'elevata e non coperta domanda di abitazioni dovrebbero fornire un notevole sostegno ai prezzi degli immobili nell'attuale contesto. Tuttavia, la sensibilità ai tassi di interesse è sproporzionatamente più forte rispetto a questi fattori. Ed è probabile che oggi lo sia più che in passato. Da un lato, con gli attuali bassi tassi di sconto, ogni aumento della sensibilità ai tassi di interesse ha un effetto percentuale maggiore sui prezzi degli immobili. Dall'altro lato, la maggiore trasparenza dei mercati immobiliari porta a una migliore situazione informativa e quindi a una tendenza a ridurre i tempi di aggiustamento nel mercato degli investitori. Rimane quindi la speranza che la fase di incertezza e i processi di aggiustamento nel mercato svizzero degli investimenti immobiliari si concludano rapidamente e che emerga una nuova fiducia.

Ulteriori informazioni

Contattaci per sottoporre un portafoglio immobiliare a uno stress test secondo la metodologia presentata in precedenza.

Ulteriori spiegazioni dei dati qui presentati, compreso un chiarimento in termini matematici, sono disponibili nel report "Gli investimenti immobiliari spiegati "(Tedesco) Ad esempio, le pagine 37/38 mostrano come si sono sviluppati i prezzi degli investimenti immobiliari negli ultimi 40 anni in termini di crescita dei tassi d'interesse . A partire da pagina 41 è illustrata la relazione matematica tra tassi di interesse e tassi di sconto.

Per approfondire l'argomento degli investimenti immobiliari e delle determinanti economiche, partecipa ai nostri corsi "Introduzione al settore immobiliare: il mercato in breve" o "Economia per la pratica immobiliare".