Was sind ESG-konforme Immobilien?

- Was versteht man unter ESG?

- Eine Übersicht über verschiedene Arten von Immobilien, die ESG-Kriterien erfüllen

- Das sind die wichtigsten Gebäudezertifizierungen für ESG-konforme Immobilien

- Wie Investor:innen und Eigentümer:innen ESG-Kriterien in ihre Immobilienstrategie einbeziehen können

- Die Erfüllung der ESG-Kriterien erlaubt Ihre Immobilieninvestitionen langfristig rentabel zu machen

- Herausforderungen beim Thema ESG Immobilien

- Datenbasierte ESG-Beurteilung: So beurteilt Wüest Partner Ihr Immobilienportfolio

- Die ESG-Kriterien verstehen, um sie gewinnbringend zu erfüllen

Vielleicht ist der Witz des Prinzen bekannt, der eine abgelegene Landgaststätte besuchte und ein Omelett bestellte. Als er die astronomische Rechnung bekam, fragte er den Wirt: Sind denn Eier so selten in dieser Gegend? Nein, antwortete der Wirt, aber die Prinzen. Der Prinz hätte sich nur vorher über die Preise erkundigen müssen, um die unangenehme Überraschung zu vermeiden.

Mit dem ESG-Thema ist es ähnlich: Es mangelt an Kenntnis, um die Konsequenzen für die Immobilienbranche einzuschätzen. Anders als in einer Gaststätte gibt es keine Karte, um die Kosten zu prüfen. Das Thema ist Neuland und daher mit Ungewissheiten verbunden, was ESG-konforme Immobilien wirklich bedeuten. Dieser Blogpost bringt Licht ins Dunkel über ein viel besprochenes, aber schwer zu greifendes Thema.

Was versteht man unter ESG?

Die drei Buchstaben fassen eine Reihe von Kriterien zusammen, um die gesamte Wirtschaft nachhaltig zu machen. ESG soll die Erderwärmung auf maximal 2 °C begrenzen und die CO2-Emissionen bis 2050 auf Null senken, so zumindest der Beschluss des Pariser Klimaabkommens 2015. Der Begriff Nachhaltigkeit wurde in einem einheitlichen EU-Klassifikationssystem festgelegt, auch Taxonomie genannt, das als Grundlage des EU-Aktionsplans für ein nachhaltiges Finanzwesen dient.

Der Gedanke beim Fokus auf das Finanzwesen, vereinfacht ausgedrückt: Wenn Geldgeber:innen nur noch in nachhaltige Unternehmen und Projekte investieren, müssen alle Unternehmen und Finanzprodukte nachhaltig werden, um Geld zu erhalten. Damit das funktioniert, muss zum einen die Nachhaltigkeit präzise definiert werden, daher die ESG-Kriterien, und die Unternehmen mit ESG-Ratings bewertet werden. In einer ersten Phase machen die Kriterien nachhaltige Investitionen attraktiv und in der zweiten Phase werden sie verpflichtend.

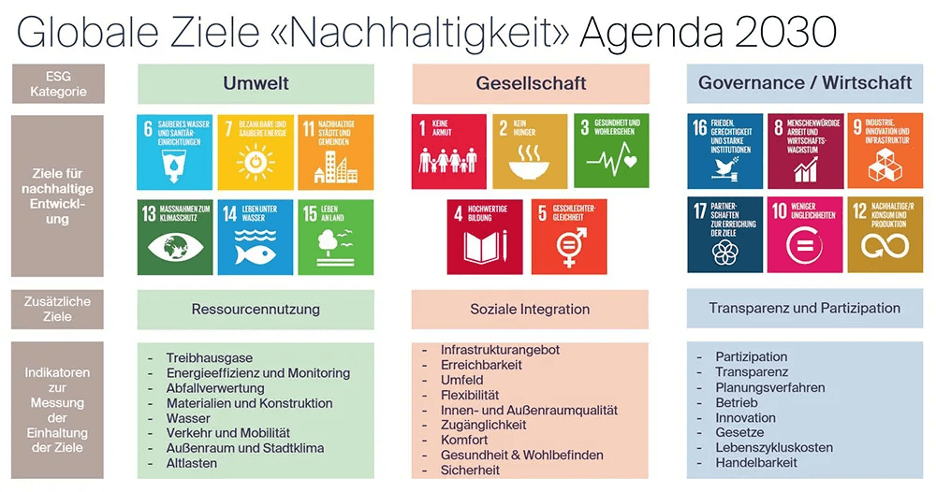

ESG betrachtet die Nachhaltigkeit umfassend: Die Buchstaben stehen für Environmental, Social und Governance. Beim ersten Begriff geht es um die Ressourcennutzung, beim zweiten um die soziale Integration und beim letzten um Transparenz und Integration. Auf die Immobilienwirtschaft übertragen: Wie energieeffizient sind die Gebäude, wie gut werden deren Nutzer:innen berücksichtigt und wie transparent und integrativ sind die handelnden Unternehmen oder Eigentümer:innen. Noch vor dem Pariser Abkommen 2015 bilden die Sustainable Development Goals der UN (SDG) die Grundlage der ESG-Kriterien, wie folgende Grafik zeigt:

Eine Übersicht über verschiedene Arten von Immobilien, die ESG-Kriterien erfüllen

Die Vorgabe klimaneutraler Immobilien in der EU bis 2050 und in Deutschland sogar bis 2045 hat weitreichende Konsequenzen für die Branche. Sie gehört zu den größten CO2-Erzeugenden sowie Energieverbrauchenden und ist daher stark von Nachhaltigkeits-Maßnahmen betroffen.

So einigte sich Anfang Dezember 2023 die EU den Energieverbrauch von Immobilien bis 2030 um 16 % zu senken und bis 2035 um 22 %. Auch wenn die Bundesregierung die EU-Bestrebungen etwas dämpft: Ab 2030 greifen Verpflichtungen, die energetische Sanierungen auf kurz oder lang unvermeidlich machen:

- So müssen Wohngebäude bis 2030 mindestens die Energie-Effizienzklasse F aufweisen, ab 2033 sogar die Klasse E

- Ebenfalls ab 2030 sind in neuen Gebäuden Solaranlagen verpflichtend, wenn es technisch Sinn macht

- Ab 2024 sollen neu eingebaute Heizungen zu 65 % mit erneuerbaren Energien betrieben werden, bis 2045 soll der Ausstieg aus fossilen Brennstoffen vollzogen sein

- Schon jetzt hat die Energie-Effizienzklasse maßgebliche Auswirkungen auf Immobilien- und Mietpreise

Die rechtlichen Grundlagen dafür finden sich im Energieeinsparungsgesetz (EnEG), der Energieeinsparungsverordnung (EnEV) und dem Gebäudeenergiegesetz (GEG), den drei Säulen der deutschen Energieeffizienzpolitik. Diese ist maßgeblich von der EU-Gesetzgebung und insbesondere den ESG-Regulierungen beeinflusst.

Hier eine Übersicht, wie ESG-Anforderungen die Immobilienbranche im Neubau und Bestand beeinflussen laut EU-Beschlüssen von Anfang Dezember 2023:

- Neubauten ab 2021: Deren Primärenergiebedarf muss die nationalen Anforderungen für ein Niedrigstenergiegebäude erfüllen. Die Definition der Wortschöpfung ‘Niedrigstenergiegebäude’ ist nicht sehr klar, das konkreteste, was die EU-Verordnung bietet ist „fast bei Null liegende oder sehr geringer Energiebedarf”, auf Englisch “nearly zero-energy buildings”.

- Neubauten ab 2030: Diese müssen klimaneutral sein, der Null-Emissions-Standard wird die Regel für neue Gebäude, für öffentliche gilt das sogar ab 2028. Zudem müssen sie solargeeignet und für die Installation von Photovoltaik- und Solarthermie-Installationen geeignet sein.

- Nachhaltige Mobilität: Neubauten müssen ausreichend Parkplätze für Fahrräder und Lastenräder einplanen. Ladestationen für Elektroautos oder wenigstens Verkabelungen sowie der nötige Parkraum sind ebenfalls verpflichtend.

- Sanierungen im Bestand: Energetische Sanierungen müssen eine Ersparnis von mindestens 30 % bewirken oder der nationalen Umsetzung der EU-Gebäuderichtlinie entsprechen. Diese ist in Deutschland das Gebäude-Energiegesetz (GEG).

- Ausstieg aus fossiler Energie: Ab 2025 werden keine Förderungen für Heizsysteme mit fossilen Brennstoffen mehr vergeben, bis 2040 soll der Fossil-Ausstieg vollständig sein. Hierfür sollen Beratungsstellen eingerichtet werden.

- Keine Verpflichtung für Bestandsgebäude: Lange standen zwingende energetische Sanierungen im Raum, davon sah die EU Anfang Dezember 2023 ab, zum Leidwesen von Umweltverbänden. Allerdings werden fossile Brennstoffe so teuer werden, dass Eigentümer:innen von sich aus Sanierungen einleiten werden.

Die Auswirkungen der ESG-Bestimmungen sind eine komplexe Angelegenheit, bei der eine fachkundige Beratung einen Überblick bieten kann. Dank umfassender Expertise und Erfahrungen mit zehntausenden Fallbeispielen kann Wüest Partner dabei helfen.

💡 Erfahren Sie mehr dazu unter: Wie Wüest Partner Immobilien-Eigentümer:innen beim Thema ESG helfen kann

Das sind die wichtigsten Gebäudezertifizierungen für ESG-konforme Immobilien

Zu den vielen Fragen der Nachhaltigkeitswende gesellt sich eine weitere dazu: Mit welcher Zertifizierung erfüllen Immobilien die ESG-Kriterien? Rund 15 Zertifizierungen oder Energie-Labels sind weltweit im Laufe der Zeit entstanden. Die einen bieten eine bessere internationale Vergleichbarkeit, während die anderen hierzulande gängiger sind. Hier ist ein Überblick der relevantesten für Deutschland:

Deutsche Zertifizierungen:

- DGNB: Die 2007 gegründete Deutsche Gesellschaft für Nachhaltiges Bauen entwickelt Kriterienkataloge und Zertifizierungssysteme für alle Aspekte der Nachhaltigkeit in Gebäuden und Quartieren. Die Kriterien umfassen ökologische Aspekte wie Energieeffizienz und Ressourcenschonung bis hin zu sozialen und ökonomischen Faktoren. Das Gütesiegel des DGNB wird in vier Stufen verliehen, von Bronze bis Platin.

- BNB: Das Siegel Bewertungssystem Nachhaltiges Bauen wurde vom Bundesbauministerium gemeinsam mit dem Bundesinstitut für Bau-, Raum- und Stadtforschung (BBSR) entwickelt. Es ist vornehmlich auf öffentliche Gebäude ausgerichtet, kann aber auch für andere Gebäudetypen verwendet werden. Die vergebenen Zertifikate sind Bronze, Silber und Gold.

- RE ESG-Rating: Das von Wüest Partner entwickelte Instrument besteht aus den Modulen ESG Location, ESG Building und ESG Plus. Dank Location wird das Umfeld miteinbezogen, Building prüft die Liegenschaft selbst und Plus bietet datengestützte menschliche Expertise. Dank über 80 Indikatoren werden die Noten 1 (schlecht) bis 5 (exzellent) verliehen. Die international anerkannte Zertifizierung erlaubt, frühzeitig Risiken und Potentiale zu erkennen sowie Handlungsmaßnahmen abzuleiten.

Internationale Zertifizierungen:

- BREEAM: 1990 entwickelte das britische Building Research Establishment (BRE) das Label Environmental Assessment Method (EAM), beide Akronyme ergeben zusammen BREEAM. Mit rund 550.000 Zertifizierungen ist es weltweit am weitesten verbreitet und enthält fünf Qualitätsstufen: Pass, Good, Very Good, Excellent und Outstanding. Die nationale Ausführung für Deutschland ist BREEAM DE.

- LEED stammt aus den USA und bedeutet Leadership in Energy and Environmental Design. Vielleicht noch mehr als BREEAM erlaubt es eine internationale Vergleichbarkeit von Gebäuden, dank des weltweit gültigen US-Standards ASHRAE, das über 50.000 Bau-Akteur:innen aus 130 Ländern vereint. Daraus wurde LEED 1998 entwickelt, das die Planung energieeffizienter Gebäude erlaubt und besonders die technische Ausstattung fokussiert. Die Qualitätsstufen sind Certified, Silver, Gold und Platinum, Bestandsgebäude sind mit LEED ebenfalls zertifizierbar.

Es gibt noch weitere Labels weltweit wie GRESB und CRREEM, in der DACH-Region gewinnt ECORE an Bedeutung. Nachstehend bietet die Grafik eine Übersicht aller von Wüest Partner abgedeckten Zertifizierungen:

Welche Zertifizierung für Ihren Bestand am sinnvollsten ist, erfahren Sie in einem unverbindlichen Beratungsgespräch mit unseren ESG Immobilien Experten:innen.

Wie Investor:innen und Eigentümer:innen ESG-Kriterien in ihre Immobilienstrategie einbeziehen können

Die Nachhaltigkeitswende stellt für die Immobilienbranche eine große Herausforderung dar. Sie erzeugt Neuland und somit Verunsicherung: Erfahrungen bei Eigentümer:innen sind unterschiedlich ausgeprägt. Der Effekt wurde sicherlich durch die Vorschläge und Rückzieher der Bundesregierung verstärkt, siehe die lange Debatte um das Heizungsgesetz.

Auch wenn Akteur:innen in erster Linie die Kosten von energetischen Sanierungen oder höheren Baustandards befürchten: Die Herausforderung lässt sich gewinnbringend meistern, wenn sie als Transformationsprozess verstanden wird. Dafür ist allerdings eine umfassende Expertise und Erfahrung nötig, die Beratungsfirmen viel eher haben als einzelne Player. Der Grund: Eine Beratungsfirma begleitet eine Vielzahl solcher Prozesse, während Eigentümer:innen meist nur ihren Bestand den Klimazielen anpassen.

Wie Nachhaltigkeit als Chance begriffen werden kann, zeigt die Drei-Gewinner Studie von Wüest Partner. Die drei Gewinner:innen sind die Eigentümer:innen der Immobilien, die Nutzer:innen und die Umwelt. Anhand von 12 Objekten, die unterschiedlichen energetischen Sanierungen unterzogen wurden, ließen sich die Vorteile im Einzelnen darlegen.

Zusammenfassend generierten die Eigentümer:innen höhere Erträge dank sinkender Betriebskosten und somit in Relation höheren Mieten, die Mieter:innen profitierten von geringeren Energiekosten und die Umwelt wurde weniger belastet.

💡 Erfahren Sie mehr dazu in unserer Studie: Energetische Sanierungen: Eigentümer, Mieter und Umwelt als Gewinner

Die Erfüllung der ESG-Kriterien erlaubt Ihre Immobilieninvestitionen langfristig rentabel zu machen

Um die Chancen der Nachhaltigkeit zu nutzen, ist eines notwendig: ESG-Kriterien nicht als Pflichterfüllung, sondern als Grundlage eines Transformationsprozesses zu betrachten. Das hat zur Konsequenz: Das klassische Geschäftsmodell der Immobilienbranche muss einem neuen weichen. Eines, das kurzfristig mehr Ausgaben bedeuten kann, aber nicht zwangsläufig, während es langfristig den Wert der Immobilien sichert und deren Ertrag erhöht. Absolut sicher ist nur eines: Wer sich nicht anpasst, riskiert Wert- und Ertragsminderungen.

Immobilien verursachen zwangsläufig Kosten und seien es nur notwendige, wie Instandhaltungen und Reparaturen, sollte es nur um die Wahrung des Status Quo gehen. Wer unternehmerisch handelt und Erträge erhöhen will, wird natürlich an Aufwertung denken und Investitionen als Chance für mehr Gewinn verstehen. ESG beeinflusst lediglich die Qualität der zu tätigenden Investitionen, mit einem Unterschied: Zugzwang. Bisher konnten Eigentümer:innen sich erlauben, nicht zu investieren. Das ist nicht mehr möglich.

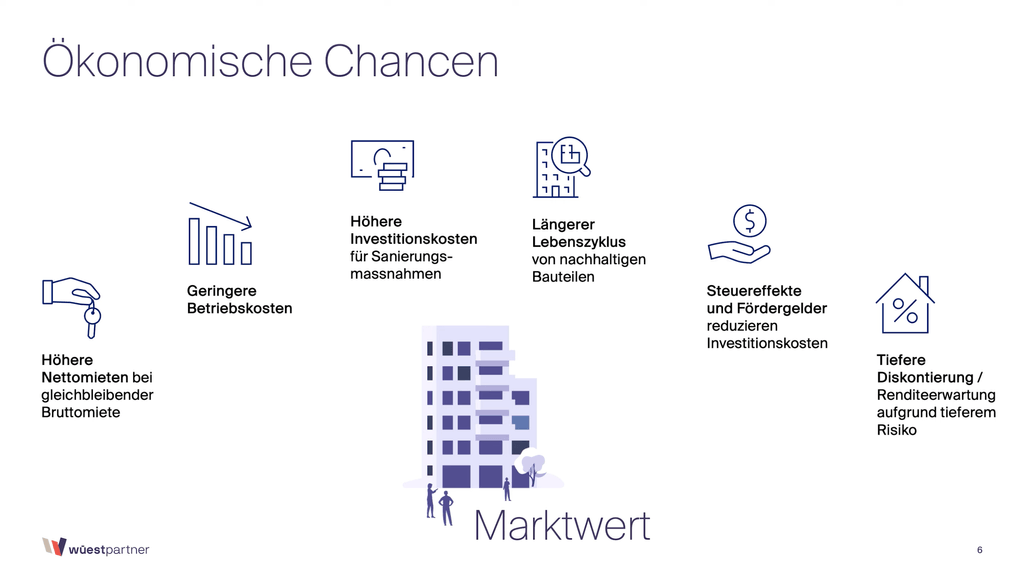

Die Erfüllung der ESG-Kriterien kann richtig umgesetzt wirtschaftliche Vorteile bringen. Vorausgesetzt, die Maßnahmen werden klug gewählt, aufeinander abgestimmt und Teil einer langfristigen Strategie. Die Vorteile sind folgende:

- Erhöhung der Mieteinnahmen: Effiziente Gebäude mit nachhaltigen Energie-Quellen und -Eigenschaften erzielen höhere Erträge: Die Bruttomiete bleibt gleich, in Relation erhöht sich jedoch die Nettomiete. Das steigert den Cashflow und den Wert einer Immobilie.

- Minderung der Betriebskosten: Investitionskosten, die Anfangs höher ausfallen, refinanzieren sich dank optimierter Energieeffizienz im Betrieb schneller. Zusätzlich können Kosteneinsparungen erzielt werden.

- Zugang zu Förderungen: Die Menge an Nachhaltigkeits-Förderungen für Immobilien ist hoch, die jedoch nur für Maßnahmen der energetischen Verbesserung zur Verfügung stehen.

- Leerstände vermeiden: In Zeiten von stark schwankenden Energiepreisen achten Mieter:innen verstärkt auf die Energieeffizienz von Immobilien, egal ob für Wohn- oder Gewerbeflächen. Attraktive Liegenschaften führen zu niedrigen Leerstandsquoten.

- Wertsicherung: Schon jetzt wirken sich die energetischen Eigenschaften auf den Verkehrswert von Immobilien aus. Kurz- bis mittelfristig übersteigt der Bedarf an nachhaltigen Objekten das Angebot, das stabilisiert deren Wert oder erhöht ihn sogar

Die folgende Grafik zeigt den positiven Zyklus, den ein Aufsprung auf den Nachhaltigkeits-Zug anstoßen kann.

Herausforderungen beim Thema ESG Immobilien

Sicherlich können ESG-konforme Immobilien viele Vorteile bringen, doch das darf nicht die bestehenden Risiken in den Schatten stellen. Die Herausforderungen, die am häufigsten bei Gesprächen mit Immobilien-Akteur:innen rund um die Erstellung eines ESG-Ratings auftraten sind folgende:

- Zeit: Um ESG-Bewertungen durchzuführen, muss anfangs Zeit investiert werden. Wie viel hängt von der Qualität der vorhandenen Daten über die Immobilien ab. Die Erhebung der nötigen Daten ist auf jeden Fall ein Kostenfaktor.

- Mangel an zuverlässigen Daten: Nicht selten ist die Kenntnis, bzw. sind die Daten der Liegenschaften mangelhaft, was die Auswertung erschwert. Die Gründe hierfür sind zahlreiche, darunter Eigentümer- oder Personalwechsel sowie unsystematische oder traditionelle Erfassungen, welche die aktuell relevanten Kriterien nicht berücksichtigt haben.

- Standardisierung: Bisher gibt es noch keinen einheitlichen Bewertungsstandard. Verschiedene Produkte oder Labels benutzen unterschiedliche Methoden, um die Kriterien zu bewerten.

- Transparenz: Um zu verstehen, warum ein bestimmter Score zustande kommt, ist es unerlässlich, dass die Methodologie und die gesamte Kommunikation transparent sind.

- Hoher Detaillierungsgrad vs. Portfolio-Perspektive: Viele Anbieter:innen bieten Lösungen an, die entweder keine präzisen Erkenntnisse auf Liegenschaftsebene liefern, oder aus Portfolioperspektive zu zeitintensiv sind.

Datenbasierte ESG-Beurteilung: So beurteilt Wüest Partner Ihr Immobilienportfolio

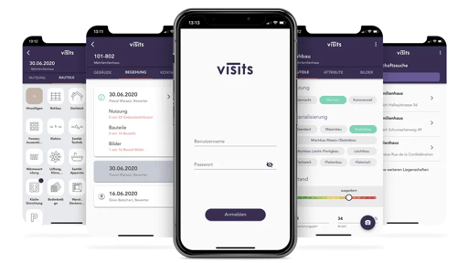

Die Wende zur Nachhaltigkeit wird dank der Nutzung von digitalen Lösungen um einiges erleichtert. Manche Expert:innen gehen sogar davon aus, dass sie nur mit der Digitalisierung erfolgreich gemeistert werden kann. Denn digitale Lösungen geben einen entscheidenden Startvorteil über analoge Methoden: Sie erlauben die Simulation von energetischen Maßnahmen.

Damit lässt sich das Verhältnis zwischen Kosten und Wirkung unterschiedlicher Maßnahmen ermitteln, und zwar nicht allgemein, sondern bezogen auf spezifische Portfolien mit deren Besonderheiten. Maßnahmen werden evaluiert, u.a. deren Konsequenz auf die Kostenstruktur einer Liegenschaft. Eine umfassende Simulation wird auch die Auswirkung einer energetischen Maßnahme auf den Cash-Flow erfassen. Dadurch können Maßnahmen je nach verfügbaren Mitteln zeitlich gestaffelt werden.

Grundlage solcher Simulationen ist eine hochwertige digitale Erfassung von Portfolien. Sie sollte alle relevanten Aspekte der Liegenschaften berücksichtigen, vom Umfeld über die technische Ausstattung bis hin zur Mieterbelegung. Erst dann sind belastbare Simulationen möglich. Gleichzeitig ist die Erfassung nur die halbe Miete. Ihren Wert entfaltet sie dank Zugang zu Erfahrungswerten schon realisierter Maßnahmen und aktueller Angaben zu Baukosten.

Wüest Partner hat früh auf Digitalisierung gesetzt und verfügt über eine Reihe von Lösungen, die präzise aufeinander aufbauen. Wüest Visits erlaubt die strukturierte Erfassung von Objekten, Wüest Dimensions die zeitgemäße Verwaltung von Portfolien, egal welcher Größe, und Wüest Climate präzise Simulationen. Zusätzlich erlauben die Daten eine ESG-Bewertung mit der größtmöglichen Genauigkeit und lassen sich für die verschiedenen Zertifizierungen kalibrieren.

Quelle: Wüest Partner, Lösungen für die ESG-Bewertung

Die ESG-Kriterien verstehen, um sie gewinnbringend zu erfüllen

Um wieder auf den Prinzen der Einleitung zurückzukommen: Kenntnis bedeutet Kosteneinsparung. Die Unsicherheit, die ESG für die Immobilienbranche bedeutet, lässt sich mit der richtigen Kenntnis und Kompetenz beseitigen. Dabei kann eine Beratungsfirma helfen.

Wüest Partner ist eine der führenden Beratungen im deutschsprachigen Gebiet und vereint ein breites Spektrum an Kompetenzen unter einem Dach. Mit seiner profunden Kenntnis aller Aspekte rund um das Thema ESG, mit der Erfahrung von mehreren 10.000 erfolgreich begleiteten energetischen Sanierungs-Projekten und nicht zuletzt dank seiner digitalen Lösungen, ist Wüest Partner in der Lage, die ESG-Herausforderung in einen gewinnbringenden Transformationsprozess zu verwandeln.