Disconnect zwischen Schweizer Immobilienaktien und Realwerten

20. Januar 2023

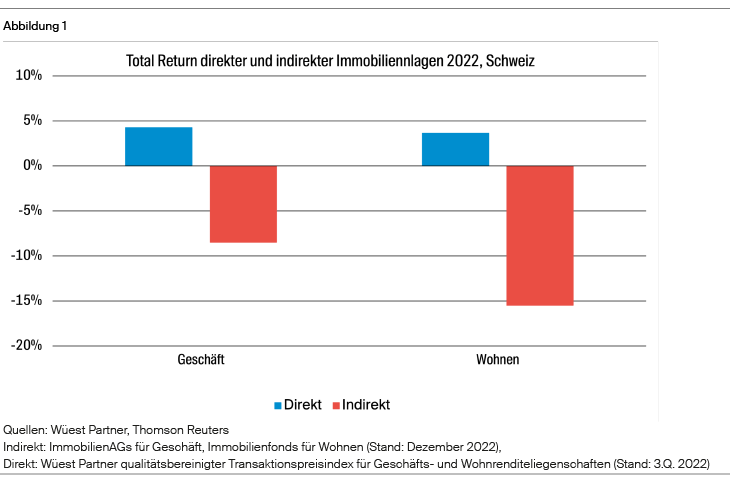

Die Wertentwicklung von direkten und indirekten Immobilienanlagen klaffte im Jahr 2022 weit auseinander. Für Anteilseigner:innen von Immobilienaktiengesellschaften und Immobilienfonds war es ein schwieriges Jahr. Sie hatten deutliche Kursverluste zu verkraften. Der WUPIX-F, ein Schweizer Index kotierter Immobilienfonds mit Fokus Wohnen, verlor 2022 15.5% seines Wertes. Während also die Werte von Beteiligungen im öffentlichen Markt gelitten haben, hielten sich Marktwerte der privat gehaltenen Immobilien einigermassen stabil. Die Preise von direkten Anlagen in Wohnimmobilien legten bis im dritten Quartal 2022 sogar um 3.6% zu (siehe Abbildung 1). Bei den Geschäftsliegenschaften zeigt sich das gleiche Muster, wenn auch etwas weniger stark ausgeprägt. In der Folge schmolzen die Agios der kotierten Immobilienanlagen – Differenz zwischen dem an der Börse gehandelten Wert und dem zugrundeliegenden Immobilienwert – dahin, wobei der Return der direkten Anlagen als Proxy für die Entwicklung der Nettoinventarwerte gilt.

Wie kann es sein, dass die Entwicklung von direkten und indirekten Immobilien Anlagen so unterschiedlich ausfällt, wenn sie doch auf demselben fundamentalen Asset beruhen?

Entwicklung 2002 bis 2021

Dazu schauen wir uns folgende Daten für die Jahre 2002 bis 2021 an:

- Direktanlagen: Total Return bestehend aus Bewertungsveränderung und Cashflow basierend auf MSCI Daten für alle Nutzungen.

- Indirekte Anlagen: Total Return bestehend aus Börsenwertveränderung und Dividende basierend auf Wüest Partner Daten zu kotierten

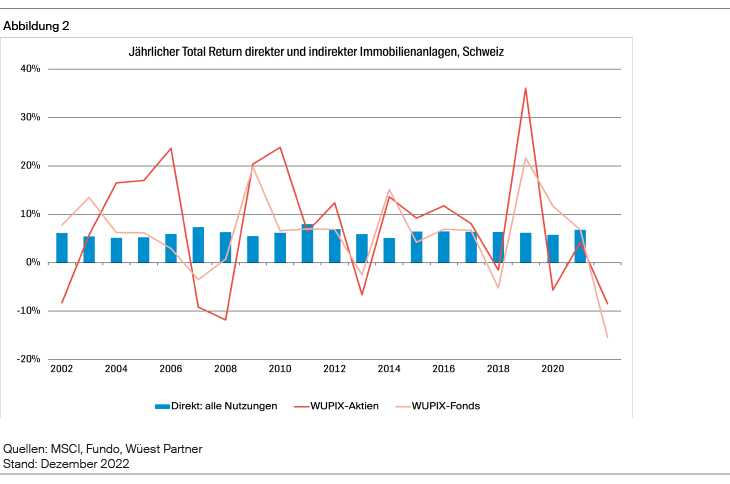

Abbildung 2 zeigt, dass der aktuell beobachtete Disconnect zwischen direkten und indirekten Immobilienwerten keine Ausnahme ist, sondern bei allen Aktienmarkteinbrüchen der letzten 20 Jahre aufgetreten ist. Ausserdem ist der Total Return der Direktanlagen nicht nur träge gegenüber negativen sondern auch gegenüber positiven Marktabweichungen. Somit scheint eine gewisse Systematik dahinterzustecken.

Es gibt zahlreiche Gründe, weshalb die Entwicklung von Börsenwerten und Inventarwerten von Immobilien voneinander abweichen können. In diesem Blog gehen wir auf einige davon näher ein.

1) Volatilität

Kotierte Immobilienanlagen reagieren stärker und schneller auf Marktentwicklungen als Direktanlagen. Das zeigt sich an der Volatilität des Total Return, der bei indirekten Immobilienanlagen deutlich höher ist als bei Direktanlagen (siehe Abbildung 2). Wesentlicher Effekt für die geringe Volatilität von direkten Immobilienanlagen ist die hohe Autokorrelation, der nachfolgende Wert liegt typischerweise nahe am vorangehenden Wert, was sich aus der gutachterlichen Bewertung sowie der geringen Bewertungsfrequenz ergibt. Diese führt zu einer Glättung der Wertentwicklung.

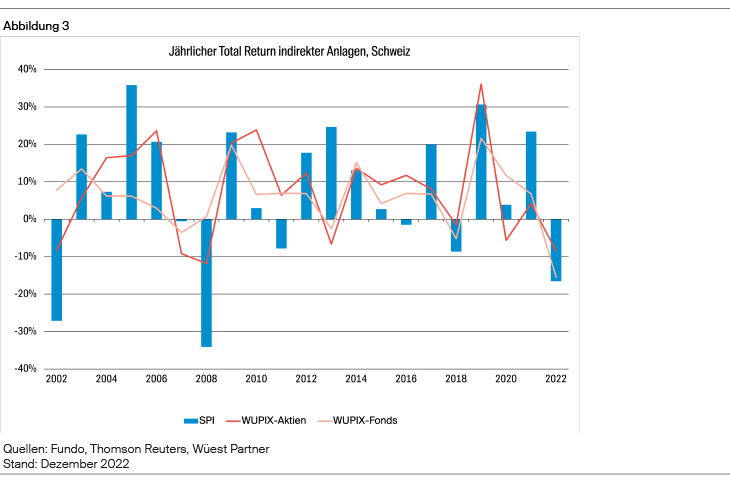

Empirische Analysen von Morawski, Rehkugler und Füss (2008) für die Vereinigten Staaten und Grossbritannien zeigen, dass öffentlich gehandelte Immobilienaktien hohe Ähnlichkeiten mit dem allgemeinen Aktienmarkt aufweisen. Kurzfristige Renditen von Immobilienaktien bewegen sich im Gleichschritt mit der allgemeinen Aktienmarktbewegungen, die oft auf die prognosenorientierte Stimmung der Anleger zurückzuführen sind. Abbildung 3 bestätigt diese Beobachtung auch für die Schweiz. Die Korrelation im jährlichen Total Return zwischen den kotierten Immobilienwerten und dem Swiss-Performance-Index (SPI) betrug über den Zeitraum 1997-2022 beinahe 0.5.

2) Spekulation

Einige Akademiker:innen argumentieren, dass Börsenkurse in der neueren Geschichte von spekulativen Blasen dominiert werden und nur noch wenig mit Dividendenerwartungen zu tun haben.[1] Investoren handeln zukunftsorientiert, sie basieren ihre Kauf-/Verkaufsentscheide auf ihrer subjektiven Einschätzung der zukünftigen Marktentwicklung. Es ist plausibel, dass an den Finanzmärkten Spekulation eine wichtigere Rolle einnimmt als bei Direktanlagen, das hat auch mit der Nachfragestruktur zu tun. Spekulation ist vor allem in Zeiten billigen Geldes zu beobachten. In der Schweiz wirken rechtliche Gegebenheiten wie die Grundstückgewinnsteuer Spekulation entgegen.

3) Unterschiedliche Nachfrager

Anteile von Immobilienfonds und Immobilien-AGs sind sehr fungibel, sie können leicht gekauft und auch wieder verkauft werden. Für diese Anteile findet eine tägliche Preisstellung und eine regelmässige Berichterstattung statt. Weiter verfügen Immobilienfonds und Immobilien-AGs über einen Diversifikationsvorteil gegenüber einer Investition in eine einzelne Liegenschaft. Die Käuferschaft ist entsprechend eine andere. Auf der einen Seite sind es ähnliche Käufer wie auch bei den Aktienanlagen, auf der anderen Seite sind es finanzstarke Eigentümer mit Kenntnissen des lokalen Markts und langem Anlagehorizont.

4) Fremdkapitalkosten von Gesellschaften

Bezüglich Bewertung ist zu beachten, dass ein Gesellschaftswert grundsätzlich anderer Natur ist als ein Immobilienwert. Zweiterer bewertet nur den Sachwert an sich, während ersterer auch noch weitere Risiken – wie beispielsweise das Geschäftsführungsrisiko und das Refinanzierungsrisiko – beinhaltet. Entsprechend gibt es zwischen der eigentlichen Immobilienperformance und der Performance eines kotierten Gefässes strukturelle Unterschiede. Insbesondere bezüglich Managementkosten, Steuern sowie Levarage.

Der Wert einer kotierten Gesellschaft ist abhängig von ihrer Finanzierungsstruktur. In Zeiten erhöhter Fremdkapitalzinsen ist auch die Finanzierungslast eines Gefässes höher. Eine substanzielle Erhöhung der Zinslast kann dazu führen, dass ein beträchtlicher Teil der Rendite für Fremdkapitaldienst aufgewendet werden muss. Es ist denn auch zu beobachten, dass bei den aktuell steigenden Zinsen Gefässe mit höherem Fremdkapitalanteil schlechter performen.

In der Liegenschaftsbewertung hingegen liegt der Fokus auf der Liegenschaft selbst, die Finanzierung davon findet dabei nur implizit Eingang. In Zeiten hoher Finanzierungskosten sollten Investoren eine höhere Rendite vor Fremdkapitalzinsen fordern, was den Marktwert in der Bewertung aufgrund einer höheren Diskontierung reduzieren würde. Allerdings ist am Markt für Direktanlagen in der Schweiz derzeit kaum erkennbar, dass aufgrund der höheren Finanzierungskosten auch deutlich höhere Renditeforderungen beim Kauf einer Direktanlage vorliegen. Auf dem Markt für Direktanlagen agieren viele Investoren, die eine sehr geringe oder gar keine Verschuldung haben, wie beispielsweise Versicherer und Pensionskassen. Vor diesem Hintergrund ist es nachvollziehbar, dass sich ein Anstieg der Zinsen stärker auf den Börsenwert einer Gesellschaft als auf die Marktwerte der zugrundeliegenden Assets auswirkt.

Im Rahmen einer Präsentation einer Sitzung der Sachverständigen für einen großen, deutschen, institutionellen Investor im November 2022 wurde dieser Zusammenhang etwas überspitzt wie folgt formuliert: «Die Bewertungsabschläge für Immobilien-AGs (z.B. Vonovia: …) spiegeln nicht den Wert der Immobilien wieder, sondern zeigen das Dilemma eines rein auf einen positiven Leverage-Effekt abgestellten Geschäftsmodells auf.»

Analogie: Zinsen und Marktwerte

Eine analoge Diskussion zur Entkoppelung der Marktwerte von den Fundamentaldaten ergibt sich derzeit bei der Entkoppelung der Marktwerte von den Zinsen. Liegenschaftswerte sind abhängig von wirtschaftlichen Fundamentaldaten, zum Beispiel Zinsen. Es gibt aber keinen direkten zwingenden Effekt von höheren Zinsen auf tiefere Liegenschaftspreise. Vergleiche dazu den Blog: «Renditeliegenschaften in turbulentem Marktumfeld».

Hierbei wird auf die Differenz zwischen den Renditen von Bundesanleihen und den Anfangsrenditen von Renditeliegenschaften (Spread) in der Schweiz eingegangen. Es wird aufgezeigt, dass wenn bei den Renditen der Obligationen die Teuerung mitberücksichtigt wird, der Renditespread derzeit sogar besonders gross ist. Renditeliegenschaften verfügen über einen gewissen Inflationsschutz und sind deshalb vom aktuellen Inflationsumfeld weniger betroffen.

Langfristige Entwicklung

Entscheidend für die Preise von Direktanlagen ist die langfristige Situation bezüglich dem Erwirtschaften von Netto-Cashflows sowie die in den Diskontierungssätzen abgebildete Zahlungsbereitschaft der Investoren für solche Cashflows. Morawski, Rehkugler und Füss (2008) zeigen, dass bei langfristigen Anlagehorizonten die Interdependenz zwischen Direktanlagen und indirekten Immobilienanlagen wesentlich stärker ist. Allerdings, reagieren Immobilienaktien deutlich schneller auf Veränderungen und eilen dem Markt für Direktanlagen tendenziell voraus. Nach verschiedenen empirischen Studien beträgt der Vorlauf etwa 6 – 9 Monate (Seiler et al. 1999, Eichholtz und Hartzell 1996, Morawski et al. 2008). Folglich, stellt sich die Frage, ob Immobilienaktien als Frühindikatoren für die Preistendenz von Immobilien dienen können. In der Vergangenheit war dies teilweise der Fall. Ob dieser Zusammenhang auch in Zukunft besteht ist unklar.

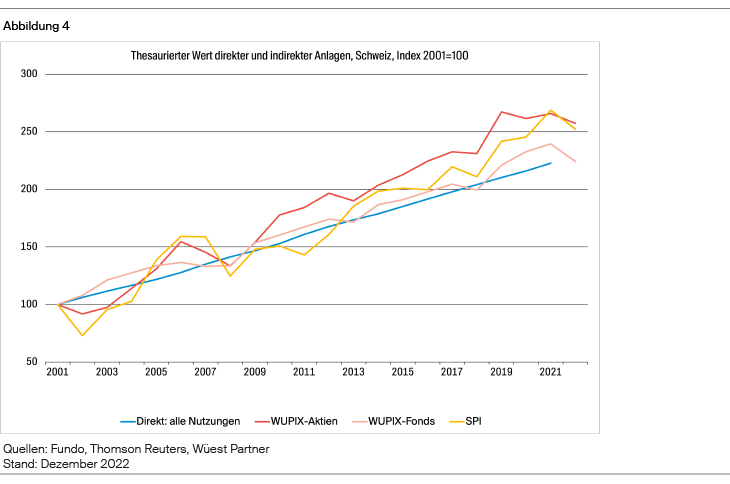

Ein Rückgang des Börsenwerts ist immer auch im Lichte allfälliger vorangegangener Marktwerterhöhungen zu sehen. Wie in Abbildung 4 zu sehen ist, waren die Marktwertsteigerungen bei den indirekten Anlagen seit 2018 sehr hoch und hat die Entwicklung von direkt Anlagen stark übertroffen. Abbildung 4 zeigt die Entwicklung der thesaurierten Werte von Anlagen, also eine fortlaufende Reinvestition des Total Returns.

Schlussfolgerung

Langfristig bewegt sich der Börsenwert und der Marktwert der zugrundeliegenden Assets zwar in eine ähnliche Richtung. Kurz- bis mittelfristig können die Preise von direkten Immobilienanlagen, welche im Transaktionsmarkt gebildet werden, allerdings beträchtlich von der Entwicklung der Börsenwerte abweichen. In diesem Blog haben wir vier mögliche Gründe dafür erläutert:

- Volatilität

- Spekulation

- Unterschiedliche Nachfrager

- Fremdkapitalkosten

Diese (und weitere) Mechanismen interagieren miteinander und wirken je nach Situation unterschiedlich stark.

Ähnliche Auswertungen wurden auch zu Immobilienanlagen in Deutschland gemacht. Siehe Blog «Disconnect zwischen Deutschen Immobilienaktien und Realwerten».Für mehr Fachwissen zum Thema Immobilienanlagen und Immobilienmarkt besuchen sie unseren Fachkurs «Einstieg Immobilien: Marktverständnis in a nutshell» oder «Volkswirtschaft für die Immobilien-Praxis».

Quellen

Morawski, Jaroslaw, Heinz Rehkugler and Roland Füss, 2008. The nature of listed real estate companies: property or equity market? Financial Markets and Portfolio Management, 22: 101–126. DOI 10.1007/s11408-008-0075-9

Seiler, M.J., J.R. Webb and F.C.N Myer, 1999. Are EREITs real estate. Journal of Real Estate Portfolio Management, 5(2), 171–181.

Eichholtz, M.A. and D.J. Hartzell, 1996. Property shares, appraisals and the stock market: an international perspective. Journal of Real Estate Finance and Economics, 12(2), 163–178.