Obblighi di trasparenza relativi ai rischi climatici – Che cosa significa per il settore immobiliare?

9. Giugno 2021

A partire dal 1° luglio 2021, la FINMA concretizza gli obblighi di trasparenza relativi ai rischi climatici e obbliga quindi le grandi banche e le maggiori compagnie assicurative a fornire informazioni qualitative e quantitative relative ai rischi finanziari legati al clima. Tutto questo avrà ripercussioni anche sui portafogli immobiliari.

La FINMA ha recentemente specificato l’obbligo di trasparenza per gli istituti finanziari in relazione ai rischi climatici. Ciò significa che le banche e le compagnie di assicurazione (inizialmente le categorie di supervisione 1 e 2) devono informare il pubblico relativamente ai rischi finanziari legati al clima al quale sono esposti. In particolare, si devono descrivere i principali rischi finanziari legati al clima e il loro impatto sulla strategia aziendale, il modello aziendale e la pianificazione finanziaria (strategia). Inoltre, è necessario divulgare il processo di identificazione, valutazione e trattamento dei rischi finanziari legati al clima (gestione del rischio), nonché le informazioni quantitative (compresa la metodologia). Infine, le istituzioni sono tenute a formulare le caratteristiche chiave della loro struttura di governance per quanto riguarda i rischi finanziari legati al clima. Questo obbligo è strettamente allineato con il quadro già stabilito a livello globale per la divulgazione volontaria dei rischi climatici della Task Force on Climate-related Financial Disclosures (TCFD). Inoltre, si può supporre che in futuro anche altri istituti finanziari, come ad esempio le banche cantonali, avranno l’obbligo di trasparenza.

I rischi climatici e le loro sfide per il settore immobiliare

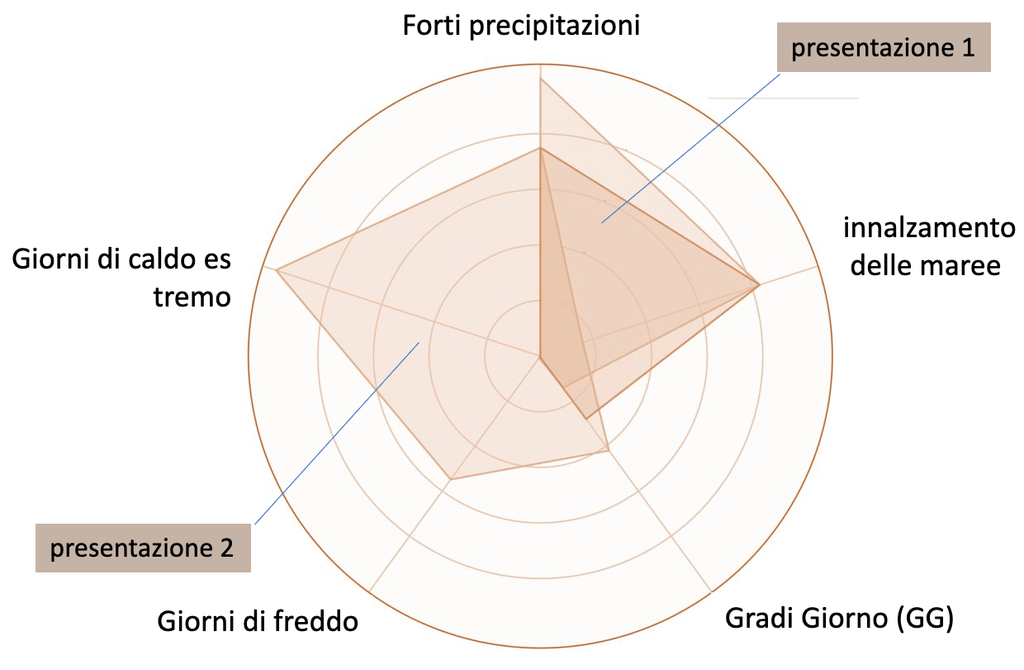

I rischi climatici, fisici e transitori, si riferiscono alle minacce causate dal cambiamento climatico. I rischi climatici fisici descrivono i pericoli ai quali sono esposte le proprietà – ad esempio temporali, inondazioni o caldo estremo. I rischi transitori sono minacce derivanti dalla transizione verso un’economia di tipo resiliente, ad esempio i rischi politici, normativi e di reputazione. Un esempio attuale sono i cambiamenti futuri relativi alle tasse sul CO2 per i combustibili fossili.

Ciò significa che la divulgazione dei rischi finanziari legati al clima pone nuove sfide per il settore immobiliare. Questo perché, oltre all’obbligo di divulgazione, le considerazioni sul rischio climatico sono importanti anche per la gestione del rischio stesso. Tali considerazioni sono ad esempio utili per comprendere più a fondo il rischio di credito dei portafogli ipotecari o il rischio di attività incagliate nei portafogli immobiliari.

Dati e modelli come chiave per il raggiungimento degli obiettivi

Wüest Partner ha tutta l’esperienza e i modelli adatti per realizzare un’analisi olistica del rischio. Di conseguenza, i modelli di valutazione del rischio climatico possono essere perfettamente integrati nella gestione del rischio stesso. La chiave per il successo è data da una serie di dati ad alta risoluzione che coprono l’intera area. Su questa base, è possibile comprendere i rischi climatici fisici, cioè l’impatto causato da temporali, precipitazioni estreme o caldo sui portafogli immobiliari,definendoli concretamente. I rischi transitori possono essere quantificati, ad esempio, modellando le emissioni di CO2 delle proprietà e gli scenari sul prezzo futuro della CO2.