Améliorer en même temps la durabilité, la rentabilité et la valeur des immeubles? C’est possible!

16 mars 2021

Dans l’immobilier, les investissements pour améliorer la durabilité deviennent inévitables. Les réglementations s’accumulent et les échéances se rapprochent. Alors, autant anticiper. D’autant plus que ces investissements, considérés dans une stratégie globale, permettent d’améliorer à terme la rentabilité d’un immeuble ou d’un portefeuille ainsi que sa valeur.

Désormais, tout le monde a pris conscience de l’importance du développement durable. Y compris dans l’immobilier. Avec un enjeu moral, certes, mais aussi réglementaires, puisque, que ce soit au niveau de la Confédération ou des cantons, les lois exigeant plus de durabilité s’accumulent, et que les échéances se rapprochent. Pour les acteurs de l’Immobilier, bon gré mal gré, le sujet est devenu incontournable.

Ce qui pose un vrai problème : comment améliorer la durabilité des immeubles, tout en maintenant la valorisation et la rentabilité? Pour le savoir, nous avons interrogé Hervé Froidevaux et François-Xavier Favre, tous deux spécialistes de l’immobilier chez Wüest Partner. Le groupe, connu pour son expertise dans le domaine immobilier, est aussi actif depuis de nombreuses années dans la durabilité.

Alors, messieurs, comment faire ? Comment améliorer la durabilité de son parc immobilier ?

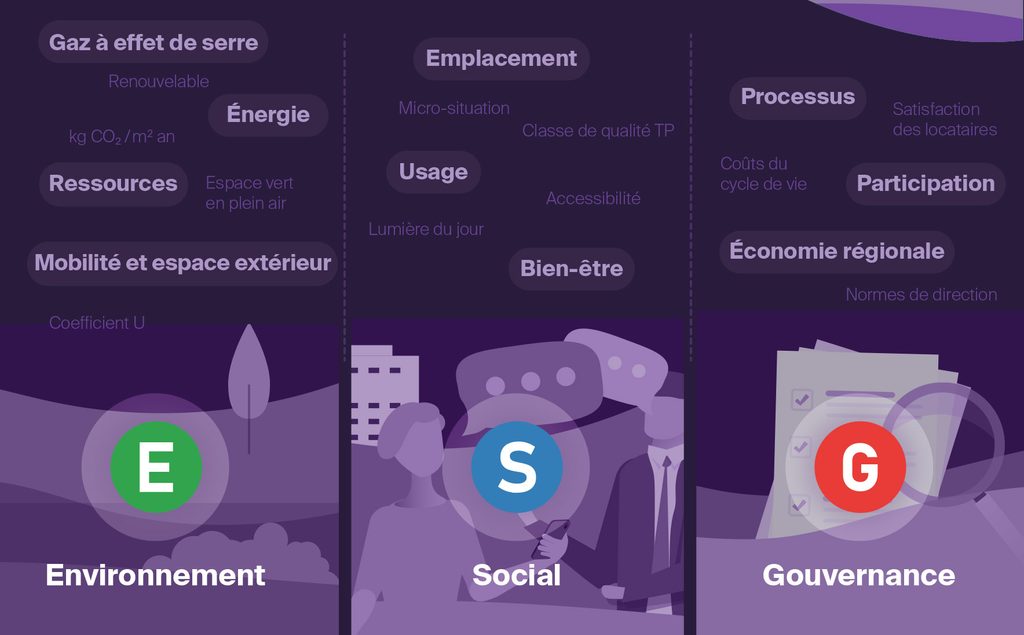

Avant de se lancer dans une stratégie de rénovation, il faut d’abord savoir où en est son immeuble ou son portefeuille immobilier. Pour ce faire, nous avons développé ces dernières années toute une série d’outils. Dont deux principaux. D’abord notre calculateur de CO2. Il permet le calcul de la demande énergétique des immeubles et le calcul des émissions de CO2. Ensuite notre rating ESG, qui analyse la qualité d’un immeuble ou d’un portefeuille par rapport aux questions environnementales, sociales et de gouvernance.

Ce genre de rating ESG est devenu très populaire, mais on se concentre en général sur la consommation d’énergie, le E, en oubliant souvent l’impact social, le S, et presque toujours la gouvernance, le G.

En effet, c’est pourquoi notre rating ESG se veut équilibré, en prenant vraiment en compte les trois aspects de la question. Donc aussi le social, avec des points comme l’accessibilité, le confort ou la sécurité. Et la gouvernance, avec des aspects comme le côté innovant des nouveaux projets, les processus participatifs, l’implication de la population, des concours d’architecture, sans oublier tous les aspects traditionnels de la gouvernance dans la gestion de l’entreprise. Il est important pour tous les partenaires de savoir que le propriétaire est responsable et prend en compte la durabilité dans sa gouvernance.

Une fois que vous avez établi le constat, que proposez-vous au propriétaire d’un parc immobilier ?

Cette première analyse va permettre la mise en place d‘une stratégie de rénovation énergétique, avec projection de la trajectoire de réduction de CO2, pour qu’elle corresponde aux objectifs climatiques de la Confédération, visant la neutralité carbone en 2050, et aux objectifs spécifiques du propriétaire à court et moyen terme.

Ce qui signifie essentiellement des coûts pour le propriétaire et donc une baisse de sa rentabilité…

Pas seulement, car la stratégie que nous proposons ne se limite pas à la réduction de la consommation d’énergie. Elle est vraiment globale, et c’est ce qui fait, je crois, notre force. Nous ne faisons pas de propositions techniques déconnectées de la réalité économique. D’une part, notre stratégie va permettre d’améliorer la durabilité d’un portefeuille immobilier et de minimiser les risques futurs que créeront les nouvelles réglementations. D’autre part, c’est aussi l’occasion de valoriser au mieux un portefeuille ou des projets immobiliers, par exemple en augmentant les surfaces ou en améliorant l’usage tout en intégrant des éléments clés économiques tels que la répercussion sur les loyer des économies faites sur les frais de chauffage et sur la taxe CO2, la valorisation de l’augmentation des surfaces et les subventions cantonales.

Vous êtes donc en train d’affirmer que la durabilité pourrait aussi être une opportunité pour les propriétaires ?

Effectivement et c’est vraiment dans cette optique que nous faisons nos propositions. Nous considérons, d’une part, les préoccupations environnementales, et, d’autre part, l’efficacité économique. Pour nous, l’un ne va pas sans l’autre. Et nous pouvons le faire justement parce que nous avons cette double compétence d’expert immobilier et d’expert en durabilité. Il faut vraiment, à chaque fois, trouver la stratégie la plus judicieuse d’un point de vue économique et garder sans cesse un œil sur l’évolution de la valeur des biens immobiliers.

Concrètement, que proposez-vous pour rentabiliser ces investissements dans la durabilité ?

Pour faire simple, dans le cadre d’une approche globale des travaux de rénovation, il y a trois grandes opportunités de revenus supplémentaires. Premièrement, est-ce que l’on arrive à augmenter les surfaces, par exemple en construisant un étage supplémentaire ? Deuxièmement, est-ce qu’on peut améliorer la typologie, en restructurant les espaces déjà existants – on sait par exemple que les très grands appartements sont devenus difficiles à louer avec des loyers par mètre carré intéressants – pour optimiser ses loyers et diminuer les vacances? Et troisième opportunité de revenus supplémentaires, l’écart entre les loyers actuels et les loyers potentiels après rénovation et baisse des charges. Trois pistes qui permettent d’augmenter la valeur et la rentabilité de son portefeuille.

À moyen terme, oui, mais à court terme ce sont quand même des investissements qui peuvent être extrêmement importants.

Effectivement, mais c’est aussi une opportunité à saisir. D’autant plus aujourd’hui où, dans un contexte général de prix immobiliers élevés, ce qui limite les opportunités d’achat intéressantes, la stratégie d’investissement la plus rentable est sans doute de travailler sur son propre parc pour en augmenter la valeur et la rentabilité.

D’accord pour le principe, mais en pratique, un peu cyniquement, quand on possède des immeubles rentables, la meilleure stratégie ne serait-elle pas de ne rien faire ?

On peut le penser, on peut penser que tout ce qui améliore la durabilité n’est qu’une charge financière qui va impacter négativement la rentabilité de son portefeuille. Mais c’est ignorer deux réalités. La première ce sont les réglementations qui se multiplient, surtout au niveau cantonal, concernant aussi bien les méthodes de chauffage, que l’isolation ou l’empreinte carbone. Il sera donc bientôt impossible aux propriétaires d’échapper aux investissements de rénovation énergétique. Il vaut donc mieux ne pas attendre le dernier moment. Anticiper permet de mettre en place une stratégie plus efficace, et au final moins coûteuse. D’autre part, surtout pour les acteurs de l’investissement indirect, que ce soient des fonds, des sociétés cotées ou des fondations, il est de plus en plus difficile de convaincre des investisseurs, et en particulier des investisseurs institutionnels ou internationaux, si son portefeuille ne respecte pas certains critères de durabilité.

À ce sujet, est-ce que votre rating ESG est suffisant pour convaincre ces investisseurs institutionnels et internationaux ?

Il est conforme aux labels suisses et européens, tels que DGNB, BREEAM, SNBS, GRESB. Ce dernier étant d’ailleurs particulièrement important, parce que souvent exigé par les investisseurs internationaux. De ce point de vue, nos critères sont donc largement compatibles, bien que simplifiés par rapport au GRESB, qui est très complet, mais aussi plus complexe à analyser.

Pour conclure, quelle stratégie de rénovation doit adopter un propriétaire pour atteindre ses objectifs de durabilité, tout en améliorant sa valorisation et sa rentabilité ?

Il n’y a pas de formule miracle. Tout dépend du type d’immeuble, de son emplacement, du montant des loyers. Il faut donc tout analyser en profondeur, avant de mettre en place une stratégie qui permettra, au final, une augmentation de la rentabilité et de la durabilité. Donc analyser ce que ça coûte mais aussi anticiper ce que ça rapportera. Sans oublier, dans cette analyse, que les réglementations sont de plus en plus contraignantes. Il faut donc bien faire attention à éviter les changements uniquement cosmétiques, qui risqueraient assez rapidement de ne pas suffire.

Et si on ne fait rien, quels sont les risques ?

Les questions ESG sont en train de devenir centrales, pour le régulateur, pour la population et pour les investisseurs. Les belles déclarations des acteurs de l’immobilier, quand elles ne sont qu’un outil marketing, ne suffisent plus. Il faut maintenant des gestes concrets, des investissements. Au-delà des contraintes réglementaires, n’oublions pas non plus que le marché immobilier, après plusieurs années relativement faciles, est en train de changer. En Suisse, les nouveaux projets se sont multipliés ces dernières années et la croissance de la population est plus faible que prévue. Bref, alors que pendant longtemps la demande a été supérieure à l’offre, la tendance s’inverse. Autrement dit, si l’on ne propose pas des objets de qualité, ça va devenir de plus en plus difficile de les louer et peut-être même impossible de les vendre. Donc, répétons-le, autant anticiper, investir dans la durabilité et intégrer ces investissements dans une réflexion plus large sur la rentabilité de son portefeuille, en utilisant des outils pragmatiques. Un propriétaire n’a aujourd’hui plus aucun intérêt à attendre avant de faire ces investissements pour la durabilité de ses immeubles, investissements qui sont de toute manière désormais inévitables.

Lire l’article original de immoday.